×

General

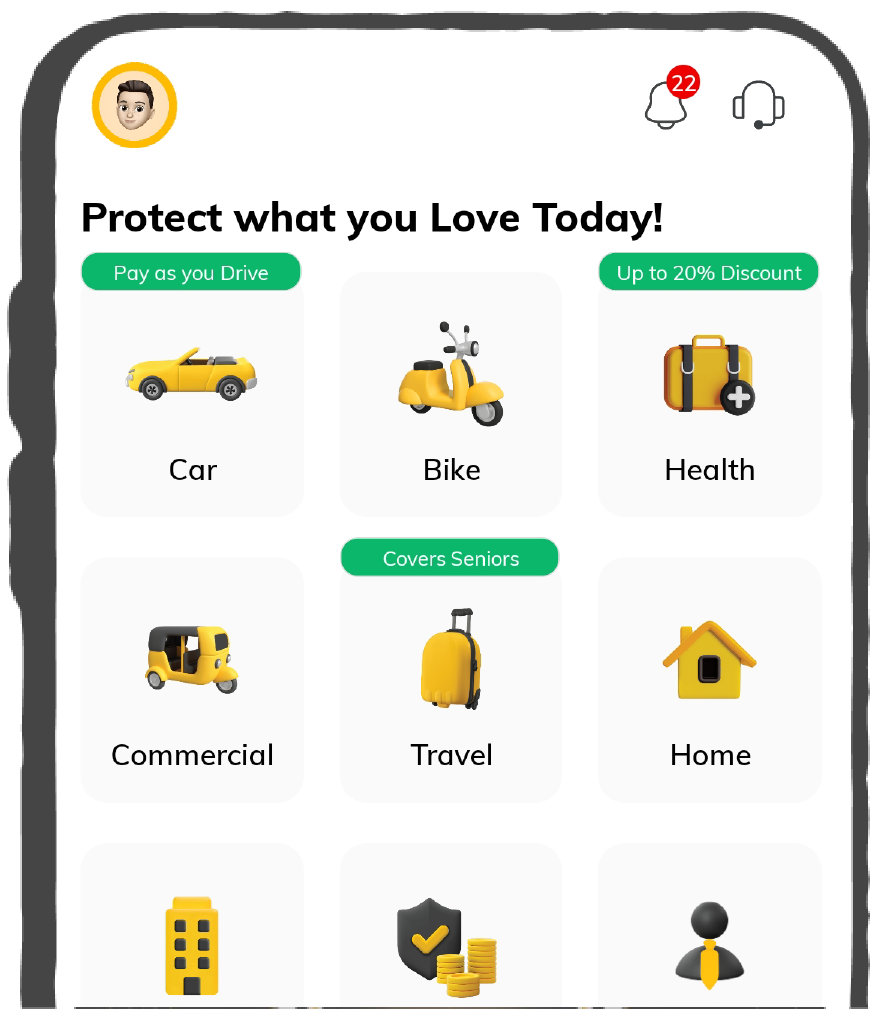

General Products

Simple & Transparent! Policies that match all your insurance needs.

General Insurance

Rated App

37K+ Reviews

Rated App

7K+ Reviews

Scan to download

Life

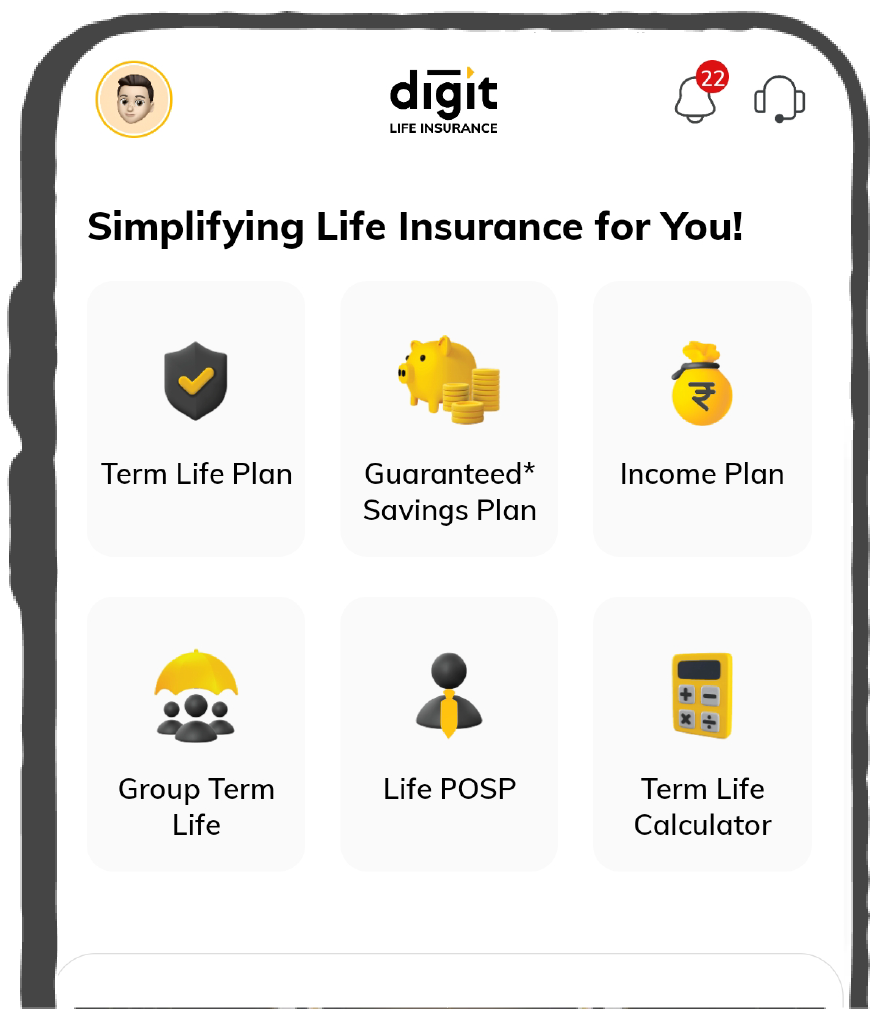

Life Products

Digit Life is here! To help you save & secure your loved ones' future in the most simplified way.

Life Insurance

Rated App

37K+ Reviews

Rated App

7K+ Reviews

Scan to download

Claims

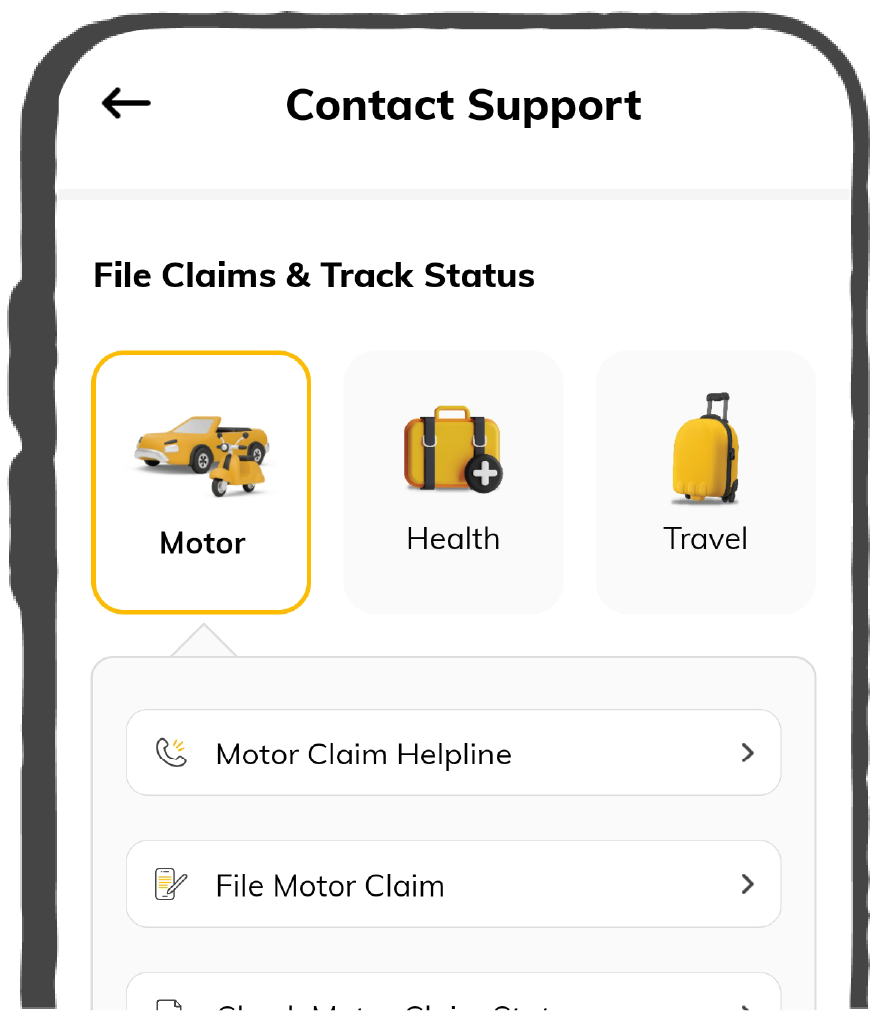

Claims

We'll be there! Whenever and however you'll need us.

Claims

Rated App

37K+ Reviews

Rated App

7K+ Reviews

Scan to download

Renewals

Renewals

General

Become an Agent

Resources

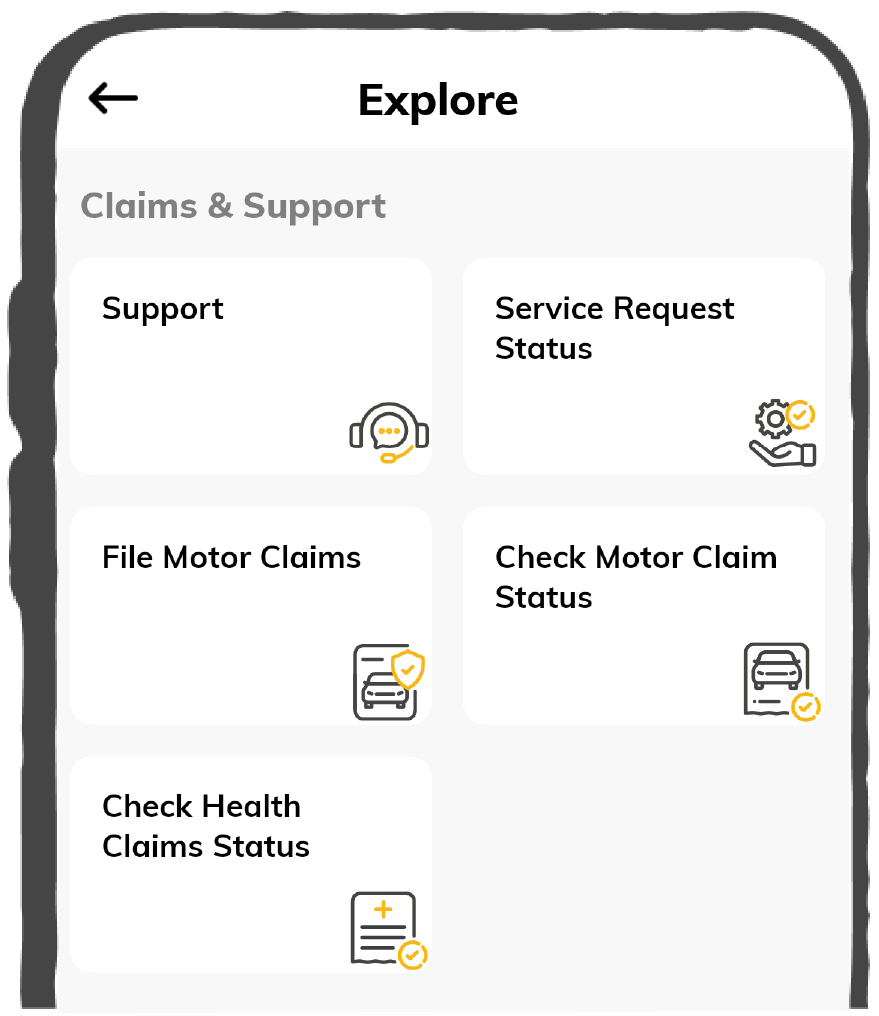

Resources

All the more reasons to feel the Digit simplicity in your life!

Resources

Tools & Calculators

Tools & Calculators

Rated App

37K+ Reviews

Rated App

7K+ Reviews

Scan to download

Rated App

37K+ Reviews

Rated App

7K+ Reviews

Powered By Digit