Credit Score for FREE

Get Discount on your Health Premium

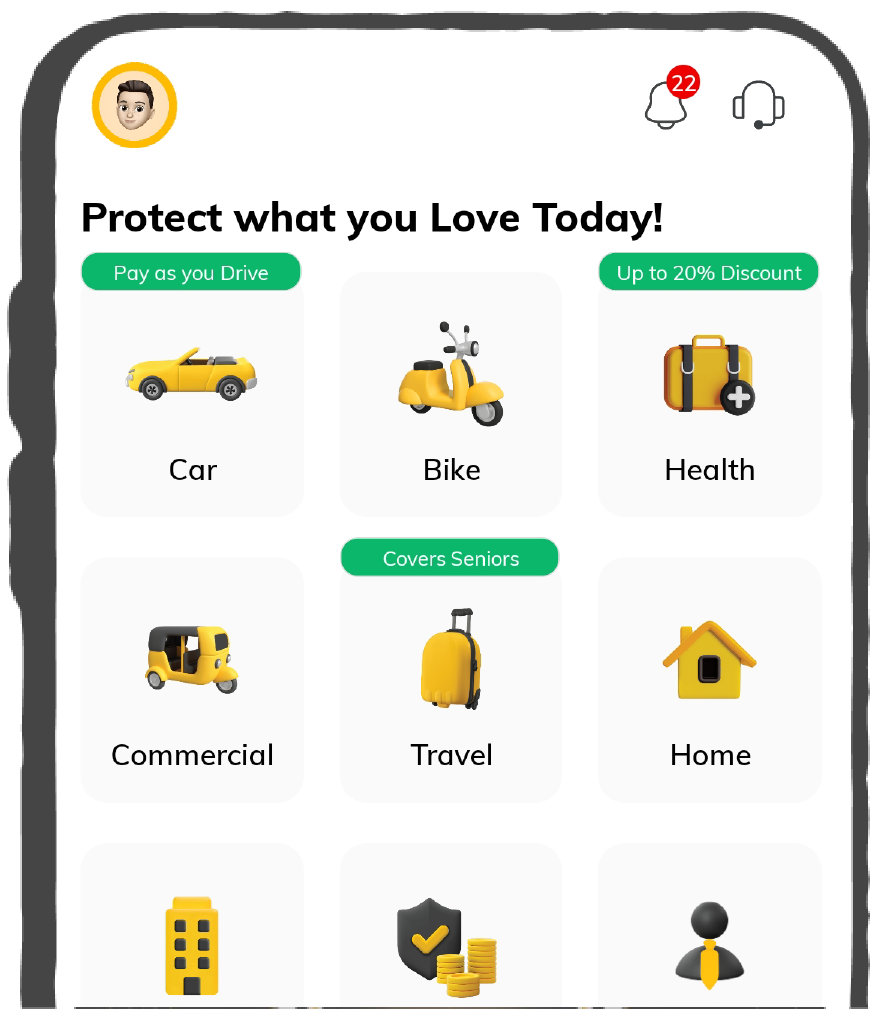

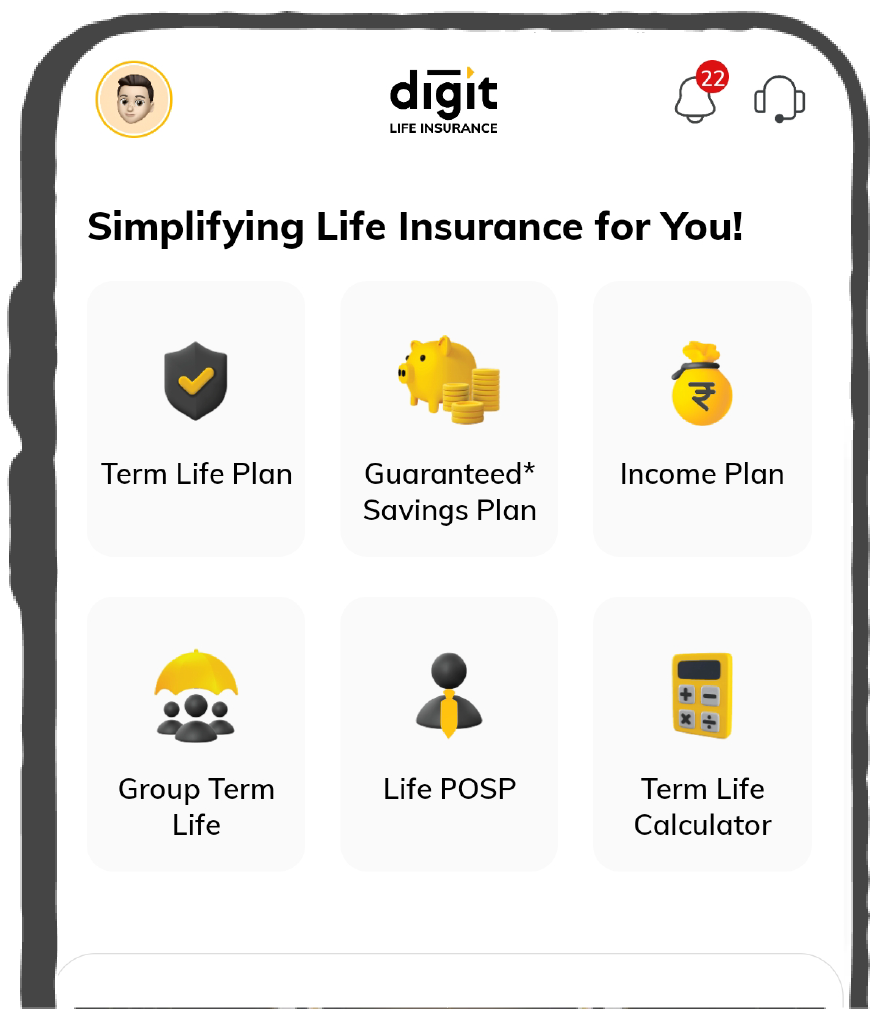

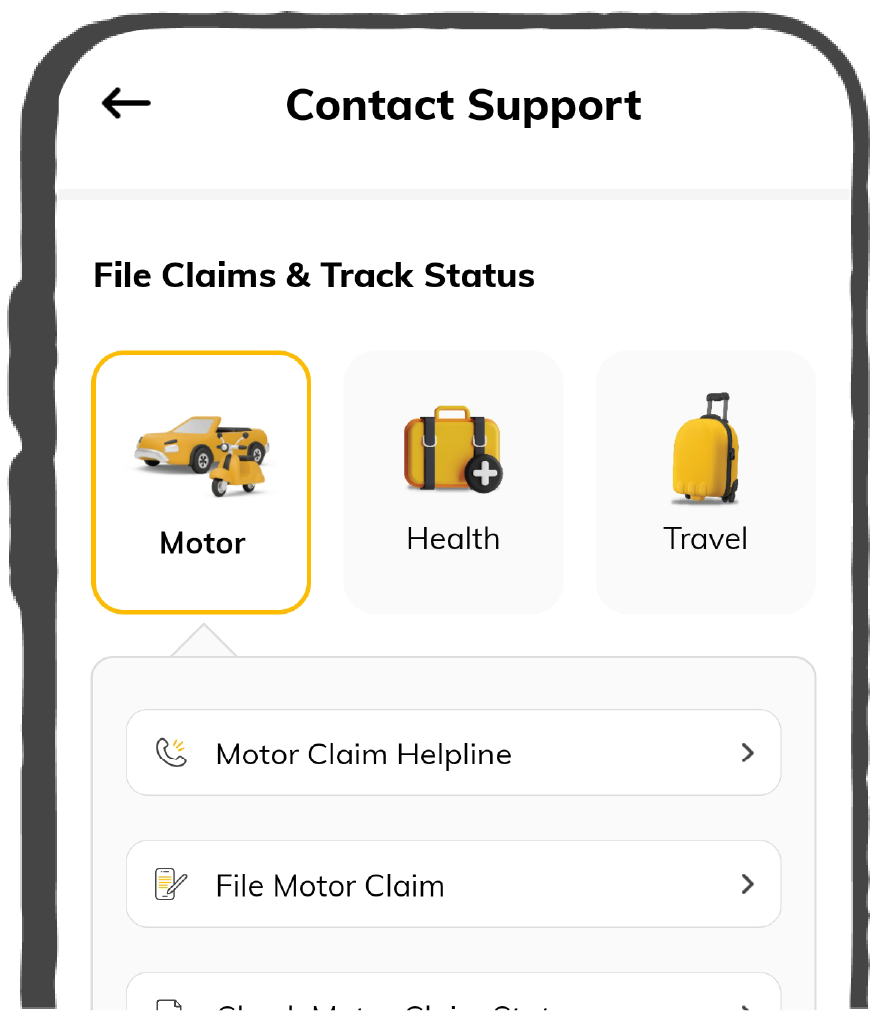

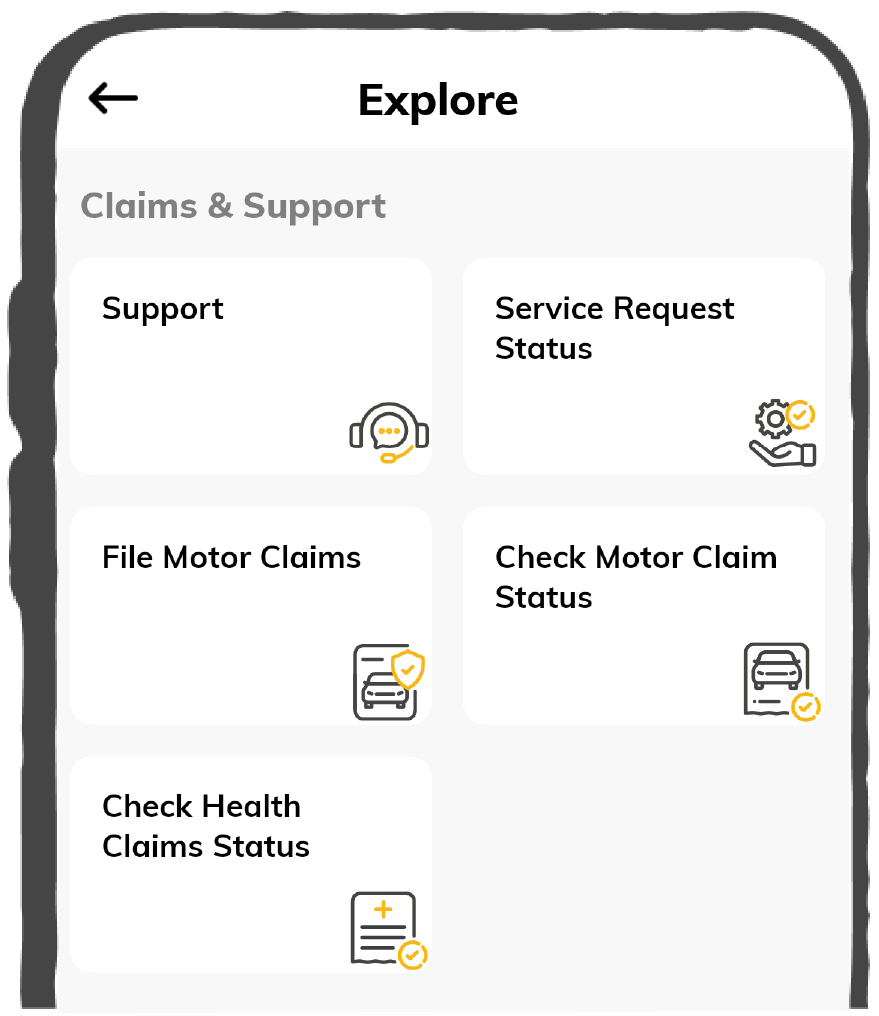

Download the Digit App

Download the Digit App

क्रेडिट स्कोअर - प्रकार, महत्त्व आणि फायदे

क्रेडिट स्कोअर म्हणजे काय?

क्रेडिट स्कोअर म्हणजे ते नंबर आहेत जे बँक आणि आर्थिक संस्था द्वारा दिल्या जातात. याचाअर्थअसा होतो की व्यक्तीची"कर्जाची क्षमता"आणि त्यांची परतफेडीची क्षमता

भारतात कर्जाचा तपशील तयार करणाऱ्या चार सरकारी कार्यालय आहेत जे आपला क्रेडिट स्कोअरांकन तयार करतात - TransUnion CIBIL, Experian, CRIF Highmark, आणि Equifax.

क्रेडिट स्कोअर कसे कार्य करतात?

एखाद्या व्यक्तीचे क्रेडिट स्कोअर साधारणपणे तीन अंकी क्रमांकातून दर्शविले जातात 300-900 यांच्या मध्ये (900 चा स्कोअरांक हा सगळ्यात जास्त स्कोअर दर्शवितो) ते अवलंबून असते त्या व्यक्तीच्या वैयक्तिक पार्श्वभूमीवर जसे की त्यांची परतफेड, कर्जाच्या नोंदी, कर्जाचा इतिहास आणि जास्त.

बँक आणि इतर कर्ज देणाऱ्या संस्था हा क्रमांक तपसतात जेव्हा तुम्ही कर्जा साठी आवेदन करतात यावरून तुमच्या कर्जाची क्षमता कळते. ह्या वरतून तुमची बिल वेळेवर भरण्याची शक्यता दिसून येते तसेच कर्ज मंजूर केले जाईल की नाही हे ठरवले जाते.

तुमचा क्रेडिट स्कोअरांक सुद्धा तुमच्या कर्ज मिळणाऱ्या रक्कमेवर परिणाम करू शकत त्याच प्रमाणे त्याच्या व्याज दारावर सुद्धा. कदाचित जर तुमचा कर्जा घेण्याचा स्कोअरांक खुप कमी असेल तर तुमचे कर्जाचे आवेदन नाकरल्या जाण्याची शक्यता जास्त आहे.

तुमचे स्कोअरांची गणना कशी केली जाते?

आम्ही आधीच नमूद केल्याप्रमाणे, एखाद्या व्यक्तीचा क्रेडिट स्कोअर 300-900 मधील क्रमांक असतो (900 हा शक्य तितका उच्चांक असतो). लहान व्यवसायांचे क्रेडिट स्कोअर देखील असू शकतात आणि ते 0 ते 300 पर्यंत मोजले जातात.

क्रेडिट स्कोअर अल्गोरिदमद्वारे मोजले जातात. हे तुमचा पेमेंट इतिहास, तुमच्या कर्जाची रक्कम आणि तुमच्या क्रेडिट इतिहासाची लांबी यासारखी माहिती वापरते. विचारात घेतलेल्या घटकांमध्ये हे समाविष्ट आहे:

- पेमेंट इतिहास

- क्रेडिट वापर

- क्रेडिट कालावधी

- नवीन क्रेडिट चौकशी

- क्रेडिट मिक्स

भारतातील क्रेडिट स्कोअरबद्दल काय जाणून घ्यावे?

भारतात, भारतीय रिझर्व्ह बँक (RBI) ने चार क्रेडिट माहिती कंपन्यांना परवाना दिला आहे:

- TransUnion क्रेडिट इन्फॉर्मेशन ब्युरो (इंडिया) लिमिटेड (CIBIL) – ही भारतातील पहिल्या क्रेडिट माहिती कंपन्यांपैकी एक आहे आणि त्यांची क्रेडिट स्कोअर श्रेणी (किंवा CIBIL स्कोअर म्हणून ती लोकप्रिय आहे) 300 आणि 900 दरम्यान आहे.

- CRIF हायमार्क - या पूर्ण-सेवा क्रेडिट माहिती ब्युरोची स्थापना 2007 मध्ये झाली. CRIF क्रेडिट स्कोअर 300 ते 900 च्या दरम्यान आहे.

- एक्सपेरियन - ही बहुराष्ट्रीय क्रेडिट रिपोर्टिंग कंपनी २०१० मध्ये भारतात सुरू झाली. 300 आणि 850 च्या दरम्यान एक्सपेरियन श्रेणीसाठी क्रेडिट स्कोअर.

- Equifax – ही क्रेडिट माहिती कंपनी Equifax Inc सह संयुक्त उपक्रम आहे. यूएसए आणि भारतातील आघाडीच्या वित्तीय संस्था. Equifax साठी क्रेडिट स्कोअर 300 आणि 850 च्या दरम्यान आहे.

बँका आणि वित्तीय संस्था या अधिकृत क्रेडिट ब्युरोकडे चौकशी करू शकतात आणि तुमच्या कर्ज अर्जाचे मूल्यांकन करताना तुमचा किंवा तुमच्या व्यवसायाच्या क्रेडिट इतिहासाचा संक्षिप्त क्रेडिट अहवाल मिळवू शकतात.

चांगला क्रेडिट स्कोअर म्हणजे काय?

क्रेडिट स्कोअरची गणना करताना वेगवेगळे क्रेडिट ब्युरो वेगवेगळे स्कोअरिंग मॉडेल वापरतात, त्यामुळे तुमचा क्रेडिट ब्युरो तुमचा क्रेडिट अहवाल कोणत्या क्रेडिट ब्युरोने सादर करतो यावर आधारित तुमचा फरक असू शकतो. सर्वसाधारणपणे, क्रेडिट स्कोअर श्रेणी खालीलप्रमाणे आहेत:

|

300-579 |

गरीब |

|

580-669 |

योग्य |

|

670-739 |

चांगले |

|

740-799 |

खुप छान |

|

800-850 |

उत्कृष्ट |

700-750 च्या वर क्रेडिट स्कोअर सामान्यतः चांगला मानला जातो.

तथापि, प्रत्येक कर्ज देणाऱ्या संस्थेची स्वतःची जोखीम श्रेणी असते. उदाहरणार्थ, एक बँक 700 वरील स्कोअर चांगला मानू शकते, तर दुसरी बँक 750 वरील स्कोअरला प्राधान्य देऊ शकते. सर्वसाधारणपणे, 750 ते 800 चा स्कोअर बहुतेक परिस्थितींमध्ये चांगला मानला पाहिजे.

तुम्हाला चांगल्या क्रेडिट स्कोअरची गरज का आहे?

बँका आणि इतर कर्ज देणार्या संस्था तुमचा क्रेडिट स्कोअर वापरून क्रेडिट मंजूरीसाठी तुम्ही किती पात्र आहात याचे मूल्यांकन करत असल्याने, चांगला क्रेडिट स्कोअर असणे महत्त्वाचे आहे.

तुमचा क्रेडिट स्कोअर जास्त असल्यास, याचा अर्थ तुम्ही भूतकाळात जबाबदार क्रेडिट वर्तन दाखवले आहे. हे संभाव्य सावकारांना कर्ज आणि इतर क्रेडिटसाठी विनंत्या मंजूर करण्यात अधिक विश्वास ठेवण्यास मदत करू शकते. वेगवेगळे सावकार तुमच्या क्रेडिट स्कोअरच्या वेगवेगळ्या पैलूंवर देखील भर देऊ शकतात, जसे की तुमचे उत्पन्न किंवा तुमचा पेमेंट इतिहास.

वेगवेगळे सावकार तुमच्या क्रेडिट स्कोअरच्या वेगवेगळ्या पैलूंवर देखील भर देऊ शकतात, जसे की तुमचे उत्पन्न किंवा तुमचा पेमेंट इतिहास.

तुमचा क्रेडिट स्कोअर कसा तपासायचा?

रिझर्व्ह बँक ऑफ इंडियाने चारही परवानाधारक क्रेडिट माहिती कंपन्यांना तुमचा क्रेडिट स्कोअर ऑनलाइन तपासण्याची परवानगी देणे आणि त्यांना प्रत्येक वर्षी एक विनामूल्य क्रेडिट स्कोअर अहवाल प्रदान करणे अनिवार्य केले आहे.

आपण ते विनामूल्य कसे तपासू शकता ते येथे आहे:

- पायरी 1: क्रेडिट रेटिंग कंपनीच्या वेबसाइटवर जा, जसे की CIBIL वेबसाइट किंवा CRIF हायमार्क वेबसाइट

- पायरी 2: तुमची लॉगिन क्रेडेन्शियल्स वापरून लॉग इन करा किंवा तुमची माहिती वापरून खाते तयार करा (जसे की तुमचे नाव, संपर्क क्रमांक आणि ईमेल पत्ता)

- पायरी 3: तुमचा पॅन क्रमांक किंवा UID सह तुमच्या तपशीलांसह प्रदान केलेला फॉर्म भरा

- चरण 4: एकदा हे पूर्ण झाल्यानंतर, फॉर्म सबमिट करा

- पायरी 5: त्यानंतर तुम्हाला तुमच्या नोंदणीकृत ईमेल-आयडीवर एक ईमेल प्राप्त झाला पाहिजे जेणेकरून तुमची ओळख सत्यापित केली जाऊ शकते

- पायरी 6: एकदा सत्यापित केल्यावर, तुम्हाला अतिरिक्त माहिती विचारली जाऊ शकते ज्याची आवश्यकता असू शकते, जसे की तुमच्या कर्ज आणि क्रेडिट कार्डबद्दलचे प्रश्न.

- पायरी7: हे पूर्ण झाल्यानंतर, तुमचा क्रेडिट अहवाल तुमच्या नोंदणीकृत ईमेल-आयडीवर वितरित केला जाईल.

तुम्हाला तुमचा क्रेडिट स्कोअर वर्षातून एकापेक्षा जास्त वेळा तपासायचा असेल, तर काही क्रेडिट ब्युरो तुम्हाला सशुल्क मासिक अहवालांसह तसे करू देतात. याव्यतिरिक्त, कर्जासाठी किंवा क्रेडिट कार्डसाठी अर्ज करण्यापूर्वी तुमचा क्रेडिट स्कोअर तपासण्यासाठी ही चांगली वेळ आहे.

तुमचा क्रेडिट स्कोअर कसा सुधारायचा?

तुमचा क्रेडिट स्कोअर उच्च राहील याची खात्री करण्यासाठी आणि कमकुवत स्कोअर टाळण्यासाठी, कोणते घटक त्यावर परिणाम करू शकतात हे जाणून घेणे महत्त्वाचे आहे. यामध्ये उशीरा किंवा चुकलेली देयके आणि उच्च क्रेडिट वापर (किंवा तुमच्या क्रेडिट कार्डची मर्यादा जास्त वापरणे) यासारख्या गोष्टी टाळणे समाविष्ट असू शकते.

तुमचा क्रेडिट स्कोअर सुधारण्याचे काही मार्ग येथे आहेत:

- तुमचे समान मासिक हप्ते (EMI) आणि क्रेडिट कार्डची देय रक्कम वेळेवर भरा.

- तुमच्या क्रेडिट कार्ड मर्यादेचा जास्त वापर करू नका आणि तुमचे क्रेडिट युटिलायझेशन रेशो (CUR) 30 टक्क्यांच्या आत ठेवा.

- कमी कालावधीत एकाधिक कर्जे किंवा क्रेडिट कार्डसाठी अर्ज करणे टाळा.

- तुमच्या क्रेडिट अहवालाचे नियमितपणे पुनरावलोकन करा जेणेकरून तुम्हाला नक्की काय अपेक्षित आहे हे कळेल.

- हे अगदी आवश्यक असल्याशिवाय, तुमची जुनी क्रेडिट कार्डे रद्द करू नका, कारण जुनी कार्डे सावकारांना खात्री देऊ शकतात की तुम्ही तुमची बिले वेळेवर भरत आहात.